고소득·고학력일수록 일자리 위협 구글 등 테크업계선 감원 공포 현실화

대량실업땐 '富의 불평등' 키울 우려

비숙련 근로자의 생산성 크게 높여 오히려 소득 격차 줄어든단 관측도

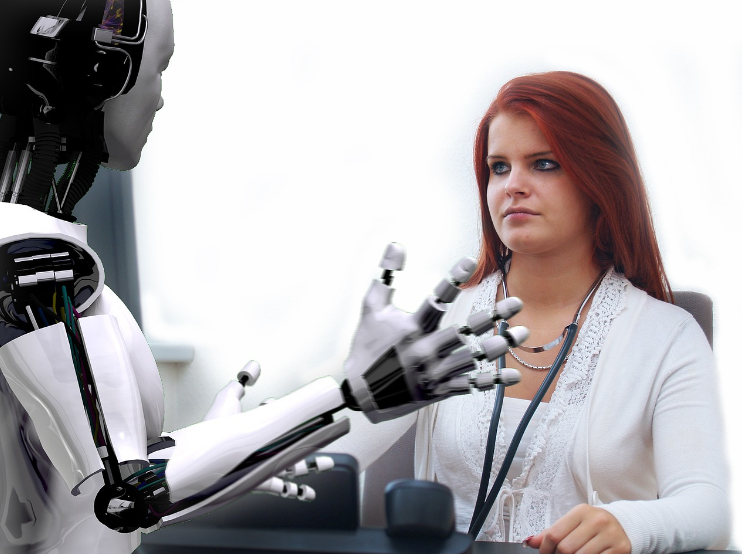

오픈AI의 최고경영자(CEO) 샘 올트먼은 생성형 인공지능(AI) ‘챗GPT’를 처음 내놓은 2022년 블로그를 통해 ‘일자리의 미래’를 예언했다. 5년 뒤엔 AI가 법률과 의학 자문을, 10년 후엔 조립 라인에서 작업을 도맡는다는 게 블로그의 시작이다. 핵심은 그다음이다.

올트먼 CEO는 “시계를 10~20년가량 미래로 돌릴 경우 AI가 못 할 일은 거의 없다”고 주장했다. 그는 “반도체의 집적회로 성능은 2년마다 두 배로 증가한다는 ‘무어의 법칙’이 AI와 일자리 공식에도 적용된다”며 “AI에 대체되는 일자리가 매년 폭발적으로 늘어날 것”이라고 강조했다.

○위협받는 전문직

2년여가 지난 지금 올트먼 CEO의 주장은 조금씩 현실이 되고 있다. 단순 노무직은 물론 전문직 업무들도 하나둘씩 AI에 자리를 내주는 모습이다. 미국에서는 초당 10억 장의 판례를 분석하는 AI 변호사 ‘로스’가 등장했고, 네덜란드 흐로닝언 대학병원은 지난달 의사 대신 환자들로부터 간단한 질문을 받는 AI 챗봇 서비스를 도입했다.

미국 테크업계에선 올해 들어 2주도 채 지나지 않아 5500명 이상이 직장을 잃었다. 코로나19 때의 과잉 채용을 정상화하는 과정이기도 하지만, 이면엔 AI 때문이라는 분석도 많다. 실제로 구글과 듀오링고는 일자리를 AI로 대체했음을 시사했고, 교육기업 체그와 IBM, 드롭박스는 지난해 정리해고 이유로 AI의 등장을 지목했다.

전문 조사기관들도 우울한 전망을 쏟아내고 있다. 글로벌 정보기술(IT) 서비스 기업 코그니전트와 영국 경제분석기관 옥스퍼드이코노믹스는 최근 ‘새로운 일, 새로운 세상’이란 보고서에서 “생성 AI로 인해 미국에선 2032년까지 전체 직업의 90%가 없어지거나 변화할 것”이라고 전망했다.

한국도 비슷한 분위기다. 한국은행은 최근 ‘AI와 노동시장 변화’ 보고서에서 국내 일자리 중 AI로 대체될 가능성이 큰 일자리가 약 341만 개에 달한다고 분석했다. 전체 일자리의 12%에 해당하는 규모다. 특히 일반 의사, 전문 의사, 한의사, 회계사, 자산운용가, 변호사, 화학공학 기술자 및 연구원 등 전문직이 AI 잠식 가능성이 높은 것으로 나타났다. 보고서를 작성한 한지우 한국은행 조사역은 “로봇, 소프트웨어 등 기존의 기술과 달리 AI의 경우 고소득·고학력 근로자가 영향을 많이 받는 것으로 조사됐다”고 말했다.

특히 은행처럼 대규모 고용을 책임지던 업종이 문제가 될 것으로 전망했다. 김준환 신한금융 디지털혁신단장(상무)은 “빌 게이츠가 말한 것처럼 은행은 사라지고 뱅킹(은행 업무)만 남는다는 위기감이 상당하다”고 말했다.

○불평등 심화 논란

AI가 인간의 일자리를 대체하면서 불평등이 확산할 수 있다는 우려의 목소리가 나온다. 노동 비용이 급격히 줄어들고 기업의 생산성은 높아지겠지만, 근로자들의 대규모 실직이 불가피하다는 시나리오다. 구글차이나 사장을 지낸 리카이푸 시노베이션벤처스 CEO는 저서 에서 “거대 기술기업은 신기술을 활용해 순식간에 억만장자가 될 것이고 노동자들의 임금은 더 낮아질 것”이라며 “일자리 퇴출은 실업문제에서 그치지 않고 우울, 자살, 약물 남용, 불평등 심화와 같은 사회적 문제도 촉발한다”고 경고했다.

테크업계를 중심으로 불평등 확산을 막기 위해 기본소득제도를 도입해야 하는 게 아니냐는 목소리가 나오지만, 아직은 회의론에 무게가 실렸다. AI로 인한 불평등 확산을 주장하는 리카이푸 CEO조차도 “무조건적인 분배는 낭비가 될 수 있다. 기본소득은 만병통치약이 아니다”고 지적했다. 한요셉 한국개발연구원(KDI) 연구위원은 “AI가 오히려 숙련 근로자와 비숙련 근로자의 격차를 줄여 불평등이 감소할 것이란 관측도 있다”며 “AI가 불평등을 심화하는지는 조금 더 지켜봐야 한다”고 했다.

AI 시대에 대비해 교육 제도 등을 손봐야 한다는 주장에도 힘이 실리고 있다. 오삼일 한국은행 고용팀장은 “빠른 기술 발전에 대응해 대학 학과의 칸막이를 과감히 없애는 등의 개혁이 필요하다”며 “개인도 대인 관계를 유지하고 갈등을 중재하는 등 소프트 스킬을 키우는 데 힘써야 할 것”이라고 말했다.

※이 글은 경제공부를 위해 작성된 글입니다. 무단복제나 상업적 이용을 금합니다.

'세계소식' 카테고리의 다른 글

| [이스라엘 하마스 전쟁] 美, 예멘에 보복 공습 (0) | 2024.02.05 |

|---|---|

| [이스라엘 하마스 전쟁] 이-하마스 전쟁 후 미군 첫 사망, 중동 확전 위기 '최고조' (0) | 2024.01.30 |

| [이스라엘 하마스 전쟁] 이란, 이스라엘 첩보시설 공격…"새 확전 국면" (0) | 2024.01.17 |

| 홍해발 물류대란 공포 커지자 미국,영국,프랑스 공동 군사대응 (0) | 2023.12.21 |

| [이스라엘 하마스 전쟁] 이스라엘 인질 오인사살에 국내외 비난 (0) | 2023.12.18 |